こんにちは、HiroCです。

今回は株式投資型クラウドファンディングのプラットフォームであるエンジェルバンク(旧エメラダ・エクイティ)を利用して資金調達したFar Yeast Brewing株式会社の資本政策を紐解いていきたいと思います。

なお、登記簿及びニュースリリース等を踏まえて筆者が独自に作成した資本政策表は、下記のリンク先からダウンロードできます。

Contents

会社概要

Far Yeast Brewing株式会社は、“Democratizing beer ”-「産業化によって画一的な大量生産商品になってしまったビールの多様性と豊かさをもう一度取り戻す」をミッションとして、主に和の馨るエール「馨和 KAGUA 」、東京をテーマにした 「Far Yeast」、イノベーティブなビール造りに挑戦する「Off Trail」等のクラフトビールブランドを展開しています。

また直営店も展開しており、渋谷に「Far Yeast Tokyo Craft Beer&Bao」、熱海に「Yakiniku & Craft Beer 田」、2020年6月には3店舗目となる「BeerHolic」を福岡でオープンする計画です。

資金調達の推移

ここからFar Yeast Brewing株式会社における資金調達の推移を紹介していきます。

(1) 2011年9月 会社設立

2011年9月、東京都渋谷区に資本金1,000万円で設立されてます。

当初の会社名は「日本クラウドビール株式会社」でした。

会社設立

発行株式数 1,000株

株価 10,000円/株

資本金額 10,000,000円

(2) 2012年1月 第三者割当増資(普通株式)

会社設立から4か月後に、設立時と同じ株価で500万円の資金調達を行っています。

また本ラウンドと同じタイミングで、本店を東京都港区に移転しています。

2012年1月 普通株式による資金調達

発行株式数 500株

株価 10,000円/株

調達金額 5,000,000円

時価総額(Post Money Valuation) 15,000,000円

(3) 2012年6月 第三者割当増資(普通株式)

前ラウンドから5か月後に、前ラウンドの2倍の株価で1,000万円の資金調達を行っています。

2012年6月 普通株式による資金調達

発行株式数 500株

株価 20,000円/株

調達金額 10,000,000円

時価総額(Post Money Valuation) 40,000,000円

(4) 2013年6月 第三者割当増資(普通株式)

前ラウンドから1年後に2,430万円の資金調達を行っています。

株価は前ラウンドの9倍、Pre Money Valuationは3.6億円、資金調達後の時価総額(Post Money Valuation)は3.8億円となりました。

普通株式による資金調達

発行株式数 135株

株価 180,000円/株

調達金額 24,300,000円

時価総額(Post Money Valuation) 384,300,000円

(5) 2014年3月 第1回新株予約権発行

前回ラウンドの資金調達時の株価と同じ行使価額で、第1回新株予約権を発行しています。

希薄化率(発行済株式数総数に対する新株予約権発行数)は2.3%になりました。

第1回新株予約権

付与株式数 50株

行使価額 180,000円/株

希薄化率 2.3%

なお、2015年10月に会社名を「日本クラフトビール株式会社」から、現在の「Far Yeast Brewing株式会社」に変更しています。

(6) 2016年8月 第2回新株予約権発行&第三者割当増資

(普通株式)

前ラウンドから3年以上経て、7,065万円の資金調達を行っています。

株価は前ラウンドの2.5倍、Pre Money Valuationは11.3億円、資金調達後の時価総額(Post Money Valuation)は12.0億円となりました。

また、本ラウンドと同時に新株予約権も発行しており、希薄化率は15.9%に上昇しました。

第2回新株予約権

付与株式数 315株

行使価額 450,000円/株

希薄化率 15.9%(本ラウンド後)

普通株式による資金調達

発行株式数 157株

株価 450,000円/株

調達金額 70,650,000円

時価総額(Post Money Valuation) 1,195,650,000円

*時価総額(Post Money Valuation)の算定には潜在株式数を含んでいます

なお、2017年6月に本店を東京都渋谷区へ移転しています。

(7) 2017年10月 株式分割

既存株式1株に対して100株への株式分割を行った結果、発行済株式数は 229,200株となりました。

この株式分割は、後述する株式投資型クラウドファンディングで株式募集する際に、1株あたりの金額を小さくすることが目的であったと考えられます。

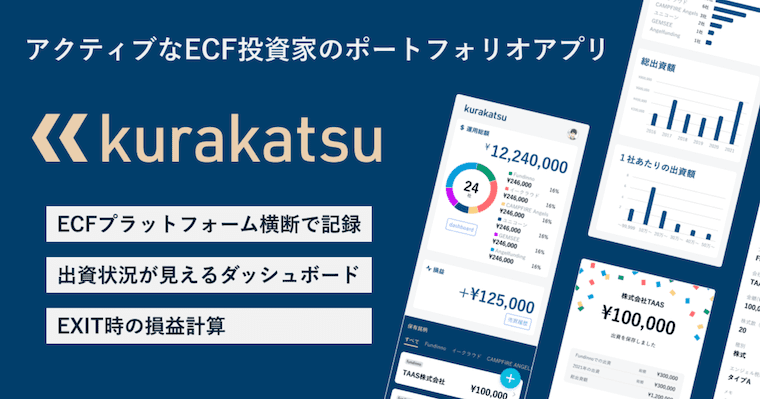

(8) 2018年1月 新株予約権型クラウドファンディング(エメラダ型新株予約権)

エメラダで新株予約権型のクラウドファンディング(2019年8月にユニバーサルバンクに事業譲渡)により4,200万円の資金調達を行っています。

暫定転換価額は7,528円と、前回ラウンドの株価4,500円(株式分割考慮後)から1.7倍、Pre Money Valuationは20.0億円、資金調達後の時価総額(Post Money Valuation)は20.4億円となりました。

エメラダ型新株予約権

新株予約権数 600個

転換価額(暫定) 7,528円/株

割当株式数(暫定) 5,579株

資金調達金額 42,000,000円

希薄化率(暫定) 18.4%

まとめと所感

優先株式を活用せず、普通株式による資金調達を行ってきており、今のところダウンラウンドは見られません。

2018年1月の新株予約権型クラウドファンディングによる資金調達の後、現在に至るまで2年以上増資等による資金調達は行っていないため、借入も活用している可能性があります。

懸念点としては、設立から1年内の資金調達で半分程の持分を放出し、経営陣の持ち分比率が過半数を割っている可能性があります。

希薄化率については18.4%と少し高めではありますが、今後さらなる増資を行うようであれば希薄化率は低下するため、IPOに際して大きな支障とはならない可能性があります。