株式投資型クラウドファンディングのFUNDINNO(ファンディーノ)では普通株式の他に新株予約権への投資も可能です。

今回はFUNDINNO型新株予約権について仕組みやメリット・デメリットを普通株式と比較しながら徹底解説していきます。

Contents

FUNDINNOとは??

FUNDINNOとは日本クラウドキャピタルが運営する株式投資型クラウドファンディングのプラットフォームです。

日本初のサービスで国内最大手。

投資家数は25,000人を超え、累計成約額は30億円を超えています。

投資家は最低1万円から投資ができ、案件によっては株主優待が設定されており、さらにはエンジェル税制が適用される案件もあります。

詳細は下記記事で紹介していますのでこちらも参考にしてください。

FUNDINNO型新株予約権とは??

FUNDINNO型新株予約権はFUNDINNOがJ-KISSという新株予約権を参考に作られました。

普通株式ではなく、将来「株式を受け取れる権利」です。

発行時に、株式の交付を受けるための権利が行使できる期間、株式に転換する価額、交付される株式数が決まっています。

過去にはエメラダ・エクイティがエメラダ型新株予約権を作りましたが、こちらよりも投資家側に有利な条件が多いです。

FUNDINNO型新株予約権の特徴

FUNDINNO型新株予約権には以下のような特徴があります。

- 転換価額と株式数は次回の資金調達時に決まる

- 4つのシナリオが決まった時に株式が交付される

- 権利行使期間は7年間

転換価額と株式数は次回の資金調達時に決まる

投資家はFUNDINNOで出資した時には転換価額と割当てされる株式数が決まっていません。

結論から言うと「最低でも次回資金調達時の発行価格よりも2割ディスカウントされた転換価額となります。」

この2つが決まるのは出資した企業が、次回1億円以上の株式発行によるファイナンスをした時です。

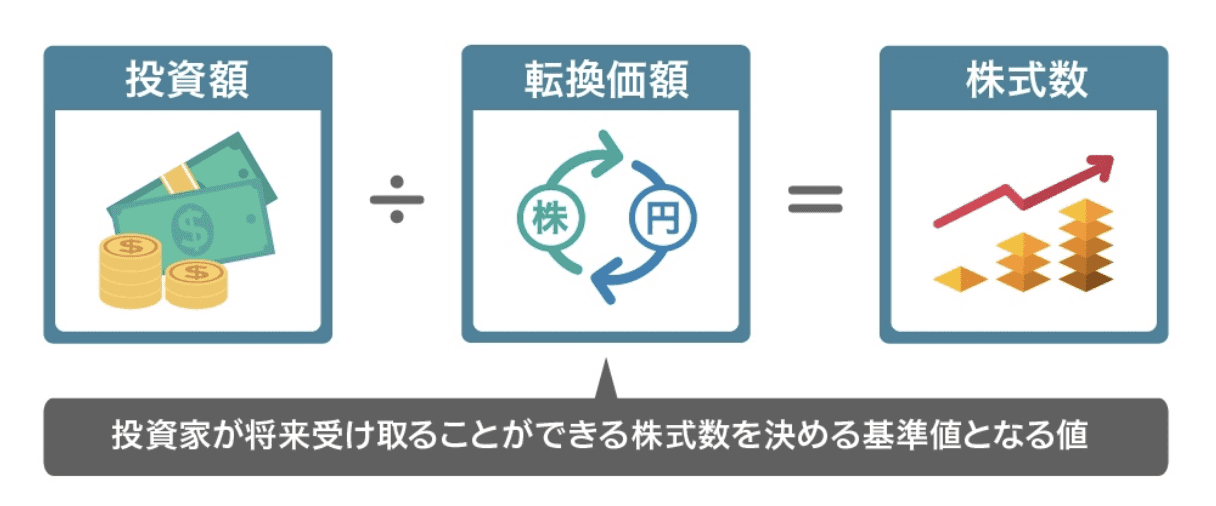

株式数は下記の計算で求めることができます。

投資額 / 転換価額 = 株式数

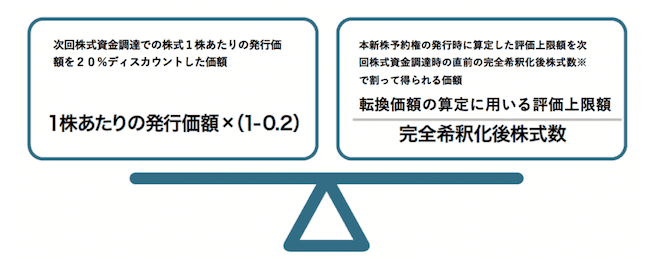

そして、転換価額は下記のどちらかのうち、低い方の価額となります。

- 次回資金調達時での株価を20%ディスカウントした価額

- 評価上限額を次回ファイナンス時の直前の完全希釈化後株式数で割って得られる価額

完全希釈化後株式数は発行済みの株式数だけではなく今後の株式に転換される可能性のある新株予約権、新株予約権付社債、その他株式を取得できる権利(ただし、本新株予約権を除く。)などが行使された場合に発行される株式数を含めた株式数をいいます。

4つのシナリオが決まった時に株式が交付される

株式が交付されるのは下記のシナリオが決定した時です。

- IPO

- M&A

- 解散

- 存続

IPO

IPO時は出資した企業がFUNDINNO型新株予約権を取得して、投資家は株式を得ることができます。

上場が承認された後に、証券口座に株式が移管されて、上場後に取引所で売買することが可能です。

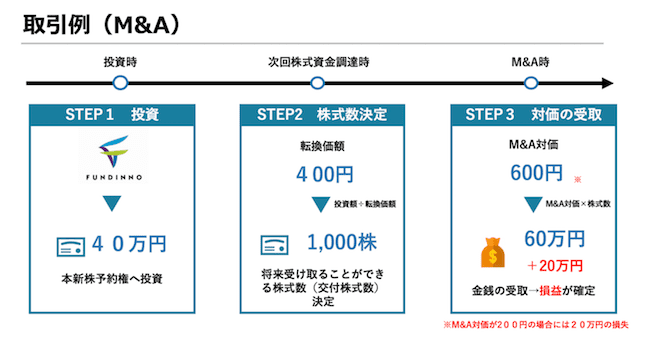

M&A

M&A時は下記3つのケースが考えられます。

- 株式譲渡

- 組織再編

- 資産の全部を譲渡

いずれに場合にも”投資先”、または”M&A先”が投資家のFUNDINNO型新株予約権を一定の金額で取得します。

支払われる金額はケースごとに変わりますが下記のいずれかです。

- 投資額

- M&A時の株式1株あたり取引価格に将来受け取ることができる株式数を乗じた金額

- 1株あたり純資産の額に将来受け取ることができる株式数を乗じた金額

もし、40万円を出資して、次回のファイナンスで転換価額が400円に決まり、M&A時の対価が600円だった場合は20万円の利益となります。

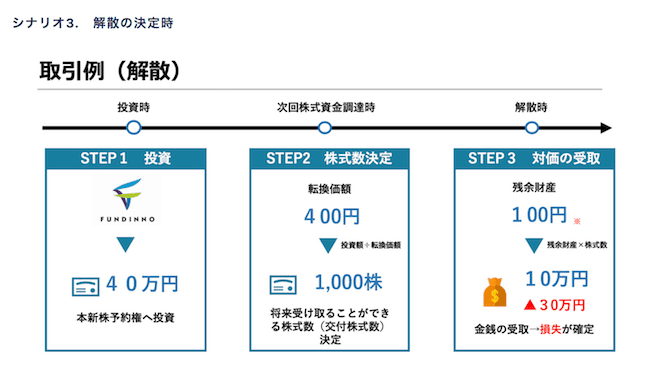

解散

解散した場合は出資した企業がFUNDINNO型新株予約権を取得し、株式が交付され、残余財産がある場合は分配されます。

例として出資額が40万円で残余財産として10万円戻ってきた場合、30万円の損失となります。

存続

7年経過し、その後も出資先が存続する場合はFUNDINNO型新株予約権を行使して株式が交付されます。

FUNDINNO型新株予約権のメリット

FUNDINNO型新株予約権のメリットを紹介します。

メリット1:次回の資金調達時よりも低い株価で取得できる

FUNDINNO型新株予約権では出資時に転換価額と株式数は決まっていません。

この2つが決まるのは次回、エクイティファイナンスで1億円以上の調達した時です。

FUNDINNO型新株予約権の出資者は次回の調達時よりも最低でも20%ディスカウントされた転換価額になります。

普通株式で出資していた場合はその時点で発行価格と株数が決まっているので、次回のエクイティファイナンス時にダウンラウンドしたら、含み損が確定します、

メリット2:企業は株主数が増えない

株式投資型クラウドファンディングは多くの投資家から少額を集める仕組みのため、必然的に株主数が増えます。

中にはこのことを嫌うベンチャーキャピタルも存在し、企業側にとっては次回の資金調達時に不利になる可能性もあります。

しかしFUNDINNO型新株予約権の場合は、株主数は増えませんし、議決権もありません。

次回以降の資金調達時の足かせにならない可能性が高いです。

FUNDINNO型新株予約権のデメリット

FUNDINNO型新株予約権のデメリットを紹介します。

デメリット1:株主優待と配当はもらえない

投資家は普通株式での出資とは違い、株主優待や配当はもらえません。

新株予約権はあくまで将来、株式を受け取る権利があるだけだからです。

デメリット2:株主総会に出席できない

投資家には議決権がありませんので株主総会に出席することはできません。

ただしミーティングは可能で、過去に開催した企業も存在します。

FUNDINNO型新株予約権はどのシナリオでも損失を出す可能性がある

注意点としては先ほど紹介した4つのシナリオ、どこに到達したとしても損失を出す可能性があるということです。

解散や存続の場合は損失を出す可能性が高いことはわかると思います、IPOやM&Aでも損失になる場合があります。

M&Aの場合は低い転換価額で買収されてしまったら投資家は損失になります。

一方、IPOでも次回の資金調達時にディスカウントされた転換価額になったとしても、その後の資金調達時にダウンラウンドが続いた場合は損失になる可能性がゼロではありません。

もちろんIPOイグジットの場合は基本的にリターンになることが多いです。

普通株式と同様にリスクがあることは理解しましょう。

FUNDINNO型新株予約権のまとめ

FUNDINNO型新株予約権は投資家は株主優待や配当をもらえず、さらに株主総会にも出席できません。

このことから、より金銭的リターンに特化した投資方法と言えます。

一方、企業側としては株主数を増やさずに資金調達できることから管理コスト面、さらには次回資金調達時にも有利になる可能性が高いです。

普通株式と比較して、どちらが有利ということはなく、一長一短が存在するということを覚えておきましょう。